RYNEK MATERIAŁÓW TERMOIZOLACYJNYCH

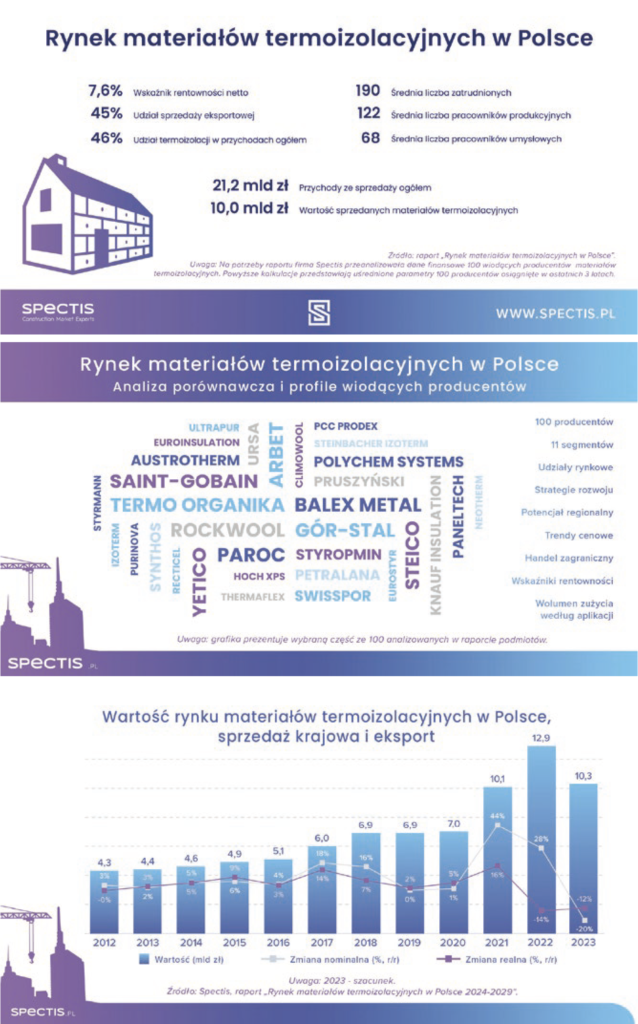

Jak wynika z raportu firmy badawczej Spectis zatytułowanego „Rynek materiałów termoizolacyjnych w Polsce 2024–2029”, całkowite przychody 100 badanych producentów wyniosły w 2022 r. blisko 40 mld zł, z czego 12,1 mld zł przypadło na materiały termoizolacyjne. Po głębokiej korekcie odnotowanej w ubiegłym roku od 2024 r. rynek termoizolacji stopniowo odbudowywać będzie swoją wartość, głównie za sprawą ożywienia w budownictwie mieszkaniowym.

Według kalkulacji Spectis 100 analizowanych firm odpowiada za 94 proc. wartości rynku. Po doszacowaniu do pełnej zbiorowości (przeprowadzanym z osobna dla każdego z 11 segmentów) wartość rynku materiałów termoizolacyjnych wyniosła w 2022 r. rekordowe 12,9 mld zł, z czego 8,9 mld zł przypadło na sprzedaż krajową, a 4 mld zł stanowił eksport. W ciągu ostatnich 7 lat udział eksportu analizowanej grupy firm prezentował się bardzo stabilnie, plasując się w przedziale 30–32 proc. Jeżeli chodzi o sprzedaż eksportową, generowana jest ona głównie przez segmenty wełny skalnej, rdzeni PIR/PUR, termoizolacji polietylenowych i kauczukowych oraz wełny drzewnej. Wprawdzie w 2022 r. rynek materiałów termoizolacyjnych wzrósł w ujęciu nominalnym o 28 proc., jednak uwzględniając ponad 40-proc. wzrost cen, dynamika rynku w ujęciu realnym wyniosła −14 proc.

2023 rokiem bolesnej korekty

Rok 2023 był okresem dalszego wyhamowania aktywności na rynku materiałów termoizolacyjnych. Zgodnie z wcześniejszymi prognozami w 2023 r. rynek materiałów termoizolacyjnych odnotował dwucyfrowy spadek zarówno w ujęciu ilościowym (−12 proc.), jak i wartościowym (−20 proc.). Głębsza korekta rynku w ujęciu wartościowym oznacza, że spadkowi wolumenów towarzyszył spadek cen (średnio o 8 proc.). Główny czynnik wpływający na wyhamowanie rynku stanowiła korekta w budownictwie mieszkaniowym. Jeżeli chodzi o liczbę mieszkań i domów, których budowę rozpoczęto, to po rekordowej liczbie 277 tys. lokali odnotowanej w 2021 r. rynek w połowie 2023 r. osiągnął dno na poziomie blisko 170 tys. lokali.

Stopniowy powrót optymizmu obserwowany w trakcie 2024 r.

Po okresie korekty ostatnie 12 miesięcy przyniosło przeważające wzrosty liczby rozpoczynanych inwestycji mieszkaniowych, w wyniku których w połowie 2024 r. odczyt za ostatnie pełne 12 miesięcy wskazuje już na 220 tys. mieszkań i domów, których budowę rozpoczęto. Lepsze dane z rynku mieszkaniowego znajdują również odzwierciedlenie we wzrostach produkcji większości podstawowych materiałów termoizolacyjnych. Z uwagi na efekt przesunięcia czasowego wzrostów wolumenu rynku spodziewać się można również w 2025 r.

W najbliższych latach głównymi czynnikami wspierającymi proces odbudowy potencjału rynku materiałów termoizolacyjnych będą: solidne długoterminowe fundamenty makroekonomiczne Polski, utrzymujący się niedobór mieszkań w Polsce na tle średniej unijnej, konieczność ograniczenia emisyjności polskiej gospodarki zgodnie z celami polityki unijnej, odblokowanie wiosną 2024 r. funduszy unijnych dla Polski (ponad 137 mld € w ramach KPO i polityki spójności), walka ze smogiem i wspieranie programów termomodernizacji w segmencie budynków mieszkaniowych oraz publicznych, wysoki udział rynkowy segmentu remontów i modernizacji, planowany dalszy wzrost wymagań dotyczących energooszczędności budynków, duża popularność produkowanych w Polsce materiałów termoizolacyjnych na rynku europejskim, wyraźnie odbudowujący się popyt na rynku mieszkaniowym, a także ograniczenia napływu do Polski konkurencyjnych materiałów z kierunku wschodniego.

Istotnymi czynnikami oddziałującymi negatywnie na rynek materiałów termoizolacyjnych będą natomiast: niekorzystne prognozy demograficzne dla polskiej gospodarki, utrzymujący się stosunkowo wysoki poziom stóp procentowych, niewielka tylko skala poprawy na rynku budownictwa jednorodzinnego, generującego największą część popytu na materiały termoizolacyjne, spowolnienie w budownictwie niemieszkaniowym, niedobór pracowników w budownictwie, wysokie ceny materiałów i wykonawstwa, zmuszające część inwestorów do ograniczenia lub wstrzymania zamierzeń inwestycyjnych, wciąż niska świadomość społeczna w zakresie konieczności zapewnienia budynkowi odpowiedniego poziomu termoizolacji, a także ryzyko utraty przez Polskę części środków z Krajowego Planu Odbudowy, w ramach którego znaczna część środków przeznaczona ma zostać na podniesienie efektywności energetycznej istniejących budynków.

Istotne znaczenie budownictwa kubaturowego, a także eksportu

Rynek materiałów termoizolacyjnych w Polsce niemal w całości dotyczy budownictwa kubaturowego. Wyjątkiem od tej reguły jest zastosowanie termoizolacji w przypadku fundamentów i posadowień obiektów inżynieryjnych, a także izolacji płyt mostowych, zbiorników czy rurociągów i innych instalacji technologicznych.

Sektor napędzany jest niemal po równo przez budownictwo mieszkaniowe oraz niemieszkaniowe, przy czym każdy z głównych typów budownictwa ma istotny wpływ na inny segment rynku termoizolacji. Jeśli chodzi RAPORTo najważniejsze rodzaje termoizolacji, to płyty EPS, płyty XPS, wełna szklana, wełna drzewna i piany natryskowe w zdecydowanej większości znajdują zastosowanie na budynkach mieszkaniowych (zarówno nowych, jak i modernizowanych), natomiast głównym odbiorcą wełny skalnej, płyt warstwowych oraz sztywnych płyt PIR/PUR jest budownictwo niemieszkaniowe.

W większości przypadków (63 ze 100 firm, wobec 61 firm rok wcześniej) termoizolacje stanowią główny obszar działalności analizowanych firm. Spośród producentów, dla których termoizolacje stanowią poboczny obszar działalności biznesowej, podstawowymi sektorami są najczęściej: pokrycia dachowe, chemia budowlana, blachy stalowe, produkty z drewna, sektor opakowań oraz szeroko rozumiana chemia przemysłowa.

Informacje metodologiczne o raporcie

Na potrzeby raportu jako rynek materiałów termoizolacyjnych zdefiniowano działalność produkcyjną (prowadzoną w Polsce lub za granicą) oraz sprzedaż (na terytorium Polski lub na eksport) w zakresie podstawowych materiałów chroniących pomieszczenia, obiekty i urządzenia przed utratą ciepła.

Analizując liczebność i wartość przychodów firm, które nie zakwalifikowały się do analizowanej w raporcie grupy 100 wiodących producentów (firmy zbyt małe bądź z niewielką ekspozycją na rynek termoizolacji), szacuje się, że analizowana w raporcie grupa 100 firm odpowiada za około 94 proc. rynku materiałów termoizolacyjnych w Polsce. W raporcie zaprezentowano również wielkość i wartość rynku po doszacowaniu do pełnej zbiorowości.

Analizowane w raporcie produkty podzielić można na jedenaście głównych kategorii. Są to: płyty EPS, płyty XPS, wełna skalna, wełna szklana, wełna drzewna, rdzenie PIR/PUR płyt warstwowych, płyty ze sztywnej pianki PIR/PUR, piany natryskowe PIR/PUR, otuliny PIR/PUR, termoizolacje kauczukowe oraz termoizolacje polietylenowe.