POTENCJAŁ BUDOWNICTWA

Bezpośredni i pośredni wpływ działalności sektora materiałów budowlanych w Polsce stanowi 3,5% PKB, a w przypadku usług budowlanych jest to nawet 16,8% PKB. Duże znaczenie dla kondycji sektora budownictwa mieszkaniowego w Polsce mają przede wszystkim dochody gospodarstw domowych oraz sytuacja demograficzna. Wartość majątku trwałego w tym sektorze może poprawić zwiększona liczba emigrantów, która będzie konieczna, jeśli Polska ma się wyrwać z pułapki średniego dochodu.

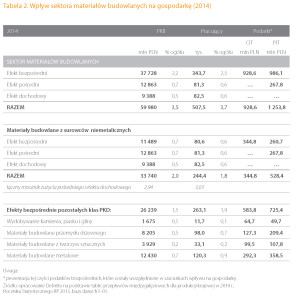

Jak wynika z raportu „Rola sektora produkcji materiałów budowlanych i budownictwa w polskiej gospodarce”, przygotowanego przez firmę doradczą Deloitte oraz Związek Pracodawców Producentów Materiałów dla Budownictwa, bezpośrednia działalność sektora materiałów budowlanych stanowi 2,2% PKB. W podziale na poszczególne branże największa rola przypada trzonowi sektora, a więc branżom produkującym materiały z surowców niemetalicznych oraz z metali (po 0,7% PKB), a następnie branżom produkującym materiały z drewna (0,5% PKB). Niewielka rola przypada produkcji materiałów budowlanych z tworzyw sztucznych (0,2% PKB), a najmniejsza – wydobyciu kamienia, piasku i gliny (0,1% PKB). Branże produkujące materiały z surowców niemetalicznych poprzez efekty pośrednie (zaopatrzeniowe i dochodowe) przyczyniają się do powstania kolejnego 1,3% PKB, co oznacza mnożnik na poziomie blisko 3. Zatem łączny szacowany efekt działalności sektora materiałów budowlanych to co najmniej 3,5% PKB (tj. prawie 60 mld zł w 2014 r.). Łącznie, bezpośrednio i pośrednio, sektor materiałów budowlanych tworzy co najmniej 508 tys. miejsc pracy, tj. 3,7% ogółu pracujących.

Jednocześnie producenci tego sektora odprowadzili w tym samym roku 929 mln zł z tytułu podatku CIT oraz 986 mln zł z tytułu podatku PIT od wynagrodzeń, a sektor materiałów budowlanych z surowców niemetalicznych pośrednio przyczynił się do odprowadzenia do budżetu dodatkowych środków z tytułu PIT na poziomie co najmniej 268 mln zł.

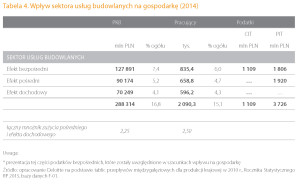

Wpływ sektora usług budowlanych na gospodarkę jest większy niż wpływ produkcji materiałów budowlanych. Firmy budowlane wytwarzają bezpośrednio 7,4% PKB, ale poprzez efekty pośrednie generują dodatkowe 9,3% PKB. Mnożnik wartości dodanej okazuje się dość niski (na poziomie 2,3) – niższy niż w sektorze materiałów budowlanych, co oznacza, że bezpośredni i pośredni dostawcy budownictwa wytwarzają relatywnie małą wartość dodaną. Łącznie sektor budowlany przyczynia się zatem do powstawania 288 mld zł wartości dodanej, tj. 16,8% PKB. Sektor budowlany tworzy bezpośrednio 6% liczby miejsc pracy w gospodarce, a wraz z efektami pośrednimi – łącznie 15% (2 mln 90 tys.).

Sprzedaż usług budowlano- montażowych dzieli się na trzy główne segmenty. Dominują roboty specjalistyczne (38% w 2014 r.), których udział zwiększył się zwłaszcza w ostatnich kilku latach (w 2010 roku było to 32%), podobnie jak w przypadku budowy obiektów inżynierii lądowej i wodnej (z 19% w 2005 r. do 28% w 2014 r.). Wzrosty te odbyły się kosztem trzeciego segmentu – budowy budynków, którego waga spadła z 47% w 2005 r. do 34% w 2014 r.

Sektor mieszkaniowy – decydujące czynniki

Jak wynika z oszacowań modelu ekonomicznego dotyczącego sektora mieszkaniowego, najsilniejszy wpływ w długim okresie na wartość majątku trwałego w sektorze mieszkaniowym mają dochody gospodarstw domowych. Zmiana dochodów o 1% powoduje zmianę majątku o 0,66%. Stosunkowo silny jest także wpływ zmian liczby ludności w wieku 25-49 lat, gdyż wzrost o 1% powoduje wzrost majątku o prawie 0,3%. Natomiast wpływ stopy procentowej jest relatywnie niewielki.

Z oszacowań modelu wynika także, że przez większość okresu pomiędzy latami 2000-2012 wartość majątku trwałego w sektorze mieszkaniowym znajdowała się poniżej lub bardzo blisko równowagi długookresowej. Jedynie w okresie 2007-2009 wartość majątku wyraźnie przekroczyła stan równowagi. Szczególnie wysoka w stosunku do stanu równowagi była wartość majątku w roku 2008, kiedy przekroczyła wartość długookresową o prawie 8%. Po roku 2009 wartość majątku znów znalazła się poniżej wartości długookresowej, a w roku 2012 (ostatnim, dla którego dostępne są dane dla majątku trwałego) sięgnęła ponad 3% poniżej równowagi długookresowej, czyli najniżej od roku 2004.

Model umożliwił przygotowanie projekcji wartości majątku trwałego w sektorze mieszkaniowym do roku 2050 przy założeniu dwóch scenariuszy dotyczących liczby pracowników, w scenariuszu bazowym i imigracyjnym (napływ do Polski 4,3 mln osób, głównie z Ukrainy). Z przedstawienia wartości zmiennych objaśniających założonych w obu scenariuszach widać wyraźnie, że różnice w zasobie ludności są istotne, a różnica w dochodach gospodarstw domowych, niewielka w początkowym okresie, w 2050 r. sięga 16%. W wyniku pozytywnych zmian demograficznych potencjał sektora mieszkaniowego w Polsce ulega istotnej poprawie. Zgodnie z wynikami modelu długookresowy potencjał w scenariuszu imigracyjnym będzie coraz bardziej różnił się od potencjału w scenariuszu bazowym, a w 2050 r. różnica ta przekroczy 20%. W przypadku scenariusza imigracyjnego długookresowa wartość majątku trwałego w sektorze mieszkaniowym jest istotnie wyższa niż w scenariuszu bazowym. Faktyczna, czyli skorygowana o krótkookresowe odchylenia wartość majątku w całym okresie prognozy w scenariuszu bazowym pozostaje bliżej potencjału niż w scenariuszu imigracyjnym (luka pomiędzy wartością długo- i krótkookresową jest mniejsza).

Rynek krajowy kontra eksport

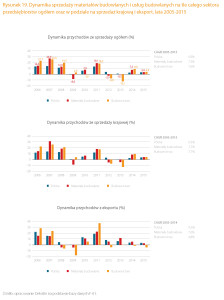

W ostatnich 10 latach tempo wzrostu przychodów ze sprzedaży zarówno w sektorze materiałów budowlanych, jak i budownictwa było niemal identyczne (CAGR na poziomie odpowiednio 7,5% i 7,6%). Budownictwo zależy prawie całkowicie od popytu na rynku krajowym, gdyż udział eksportu jest nie wielki (ok. 5% sprzedaży w 2015 r.). W sektorze materiałów budowlanych rola sprzedaży za granicę jest znacznie większa (ok. 27%). W budownictwie globalny kryzys finansowy przyniósł zaledwie osłabienie tempa sprzedaży, a wyhamowanie do zera – z rocznym opóźnieniem (tj. w 2010 r.), co nie pociągnęło jednak za sobą dalszego kryzysu w sektorze materiałów budowlanych. Odbudowa eksportu, jak też, na mniejszą skalę, popytu krajowego (przygotowania do EURO 2012 na Ukrainie i w Polsce) była widoczna już w 2010 r., by znacząco przyspieszyć w roku następnym. 2011 okazał się czasem krótkotrwałej, ale silnej poprawy wyników sprzedaży w obydwu sektorach (wzrosty na poziomie 18‑19%). W kolejnych dwóch latach (2012- 2013) sprzedaż obydwu sektorów malała, aczkolwiek w budownictwie spadki były znacznie głębsze. Ścieżka sprzedaży materiałów budowlanych była podobna do budownictwa wyłącznie na rynku krajowym; wzrost eksportu w dużym stopniu rekompensował te tendencje. Podobnie odbudowa popytu na usługi budowlane w 2014 r. przyniosła ożywienie sprzedaży materiałów budowlanych na rynku krajowym i pomimo spowolnienia dynamiki eksportu do 5% dała wzrost przychodów ogółem o prawie 8%. Ożywienie to nie trwało długo – rok 2015 przyniósł niższą o ponad połowę dynamikę sprzedaży zarówno materiałów budowlanych, jak i usług budowlanych.

Podsumowując, przychody ze sprzedaży obydwu sektorów ulegają znacznym fluktuacjom, przy czym w sektorze materiałów budowlanych, gdzie eksport odgrywa istotną rolę, fluktuacje te były silniejsze na rynku krajowym niż w eksporcie. Zmiany krajowej sprzedaży materiałów budowlanych podążały za tendencjami w sprzedaży usług budowlanych.

Analiza

Wyniki sektora materiałów budowlanych są zbliżone do średniej dla całego sektora przedsiębiorstw: w latach 2011-2015 umiarkowany wzrost z tendencją do przyspieszania, rentowność brutto na średnim poziomie z tendencją do wzrostu. W sektorze materiałów budowlanych wciąż niska jest wydajność pracy (73% średniej krajowej), jednocześnie inwestycje są nieefektywne w nieco większym stopniu niż w całym sektorze przedsiębiorstw (ICOR odpowiednio ponad 7 i blisko 6). Wyniki sektora budowlanego w analizowanym okresie 2011-2015 są znacznie mniej korzystne niż wyniki sektora materiałów budowlanych, ale poprawa koniunktury w latach 2014- 2015 jest nieco silniejsza. Generalnie korzystniejsze wyniki sprzedaży mają miejsce w klasach robót specjalistycznych. Więcej niż połowa klas inżynierii budowlanej doświadczyła spadków w ostatnim okresie. Wiąże się to z osłabieniem wydatkowania na odpowiednie cele środków unijnych z poprzedniej perspektywy budżetowej, czego kulminacja przypadała na lata 2011- 2012. Rok 2015, z paroma wyjątkami, przyniósł pogorszenie wyników sprzedaży większości klas z tego segmentu. Spodziewane załamanie realizacji projektów unijnych w 2016 r. z powodu opóźnień we wdrażaniu procedur z obecnej perspektywy budżetu unijnego 2014-2020 z pewnością pogorszy wyniki firm zajmujących się inżynierią budowlaną i zmniejszy w bieżącym roku zapotrzebowanie na materiały budowlane w niej wykorzystywane.

Dość trudno jest oceniać znaczenie wielkości sektora budowlanego w PKB różnych krajów, gdyż występują pomiędzy nimi istotne różnice geograficzne, historyczne, ekonomiczne, społeczne etc. Jednak można pokusić się przynajmniej o spojrzenie na zachowanie się wartości dodanej sektora budowlanego w Polsce w porównaniu z krajami regionu (kraje konwergujące) oraz krajami zachodnimi (kraje rozwinięte). W latach 2000-2014 udział wartości dodanej sektora budowlanego w Polsce nie przekroczył 7,7% PKB, a wartość maksymalną osiągnął w 2011 r. (rosnąc nieprzerwanie od 2003 r. z poziomu 6%). W stosunku do innych krajów konwergujących udział wartości dodanej sektora budowlanego w PKB w Polsce charakteryzował się niskim rozproszeniem, co świadczyć może o stosunkowo stabilnej zależności sektora od koniunktury. W rezultacie Polska wraz z Czechami i Węgrami znajduje się w najbardziej korzystnej sytuacji ze wszystkich analizowanych krajów konwergujących.

Rafał Antczak

Członek Zarządu Deloitte Consulting