NAJWAŻNIEJSZE TRENDY BRANŻYSTOLARKI OTWOROWEJ W 2024 ROKU

Rok 2023 w branży stolarki otworowej upłynął pod znakiem termomodernizacji, wsparcia budownictwa mieszkaniowego, zwiększania zasobów rynku pracy, które ostatecznie mają na celu konsolidować, wspierać i rozwijać branżę. Po pierwszych miesiącach nowego roku można dokonać wstępnej jego prognozy.

Początek 2023 r. był okresem spadku optymizmu wśród konsumentów. Niepewność geopolityczna i wzrost inflacji spowodowały, że kupujemy mniej i bardziej skrupulatnie planujemy nasze zakupy. Co więcej, gospodarstwa domowe z kredytem hipotecznym na spłatę rat musiały przeznaczyć więcej środków niż rokwcześniej. Nawet po wzroście płac mieliśmy mniej pieniędzy na zakupy. Ponadto zmniejszyły się zdolności kredytowe konsumentów. Początek 2024 r. był bardziej optymistyczny dla branży stolarki otworowej w kontekście nowych inwestycji. W styczniu zauważono znaczący wzrost liczby zamówień w porównaniu z poprzednim miesiącem, co daje nadzieję na dalszy rozwój. Wiodącymi branżami wśród zleceń były te związane z wykończeniem, murarstwem, dekarstwem, ociepleniami elewacyjnymi oraz instalacjami wod-kan-gaz i elektrycznymi. Firmy stolarki otworowej także odnotowały wzrost zamówień, co było istotnym wskaźnikiem poprawy sytuacji na rynku. Niemniej jednak należy mieć na uwadze wzrost kosztów prowadzenia działalności budowlanej, zwłaszcza kosztów pracy, który komplikuje sytuację finansową firm. Pomimo tego, że ceny usług wzrosły nieznacząco, rynek stolarki otworowej jest zależny od większych inwestorów, co może wpłynąć na rentowność prac i tempo wzrostu cen w branży.

Analiza rynku

Analiza rynku

Producenci stolarki otworowej w ubiegłym roku odczuli załamanie na rynku, objawiające się mniejszą liczbą zamówień okien i drzwi. Tym samym zmuszeni byli w tym czasie do zmniejszenia skali produkcji. W ich opinii ilościowe spadki zaczęły się w połowie 2022 r. wraz z załamaniem popytu na inwestycje mieszkaniowe. Spadki odnotowywane przez polskich producentów stolarki w 2022 r. wahały się między 10 proc. a 25 proc. r/r. Z kolei spadki w 2023 r. były po części wynikiem wysokiej bazy odniesienia, bowiem dobre wyniki na początku 2022 r. spowodował rozpęd branży i inwestycji z roku 2021.

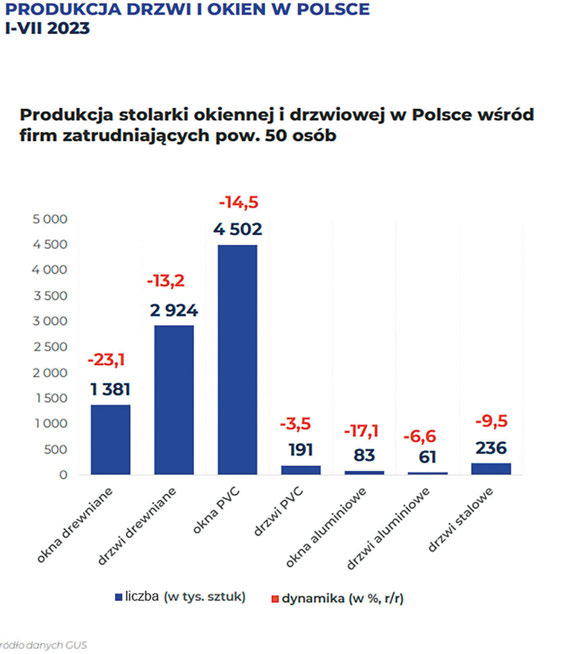

W okresie I–VII 2023 r. wyprodukowano w firmach zatrudniających do 50 pracowników 9,4 mln sztuk okien i drzwi, a więc o 15,2 proc. mniej niż w analogicznym okresie poprzedniego roku.

Według wstępnych danych GUS po pierwszych siedmiu miesiącach 2023 r. w firmach zatrudniających pow. 50 osób wyprodukowano 3,4 mln sztuk drzwi – o 12,4 proc. mniej niż w analogicznym okresie 2022 r. W tym samym czasie produkcja okien w firmach zatrudniających pow. 50 osób wyniosła 6,0 mln sztuk – czyli o 16,7 proc. mniej niż w okresie I–VII 2022 r.

Początek roku, a zwłaszcza druga połowa stycznia, przyniósł większe obroty w firmach budowlanych. Niestety, wzrost obrotów nie idzie w parze z rentownością prac budowlanych. Wzrost kosztów pracy, materiałów budowlanych oraz wyposażenia, większe wydatki na sprzęt i narzędzia nie są rekompensowane przez wzrost cen usług. Mimo że ceny usług wzrosły, w styczniu nie odzwierciedliło to rosnących kosztów. Oznacza to, że koszty działalności firm budowlanych będą rosły, co przełoży się na droższe budowy, nawet gdy rynek budowlany pozostanie słaby. Dla inwestorów oznacza to konieczność dostosowania się do wyższych kosztów budowy w nadchodzącym okresie.

Decyzje zakupowe

Decyzje zakupowe

Proces decyzyjny w przypadku zakupu stolarki okiennej i drzwiowej jest długotrwały, zwłaszcza że stanowi niemały wydatek, a kupiona stolarka powinna służyć użytkownikom przez dłuższy czas. Inwestorzy rozważają wiele czynników: od rodzaju stolarki, przez konkretne parametry, aż po design. Polacy planujący budowę domu zarówno stolarkę okienną, jak i drzwiową zakupiliby najchętniej w specjalistycznych punktach handlowych oferujących okna/drzwi kilku producentów. W związku z tym dla inwestorów najbardziej istotnymi czynnikami, które mogą ich zachęcić do zakupu okien i drzwi, są promocje cenowe i rabaty. Istotne jest również fachowe doradztwo w punkcie sprzedaży, bowiem przy wyborze okien i drzwi kilku producentów kluczowa w podjęciu ostatecznej decyzji może być wiedza sprzedawców. Polacy zwracają obecnie większą uwagę na koszty materiałów budowlanych i mogą odkładać plany inwestycyjne, co odzwierciedla ich podejście do oszczędzania. Aż 71,4 proc. Polaków planujących budowę domu przyznaje, że przy zakupie materiałów budowlanych porównuje oferty, aby wybrać najkorzystniejszy wariant cenowy. Jednocześnie jednak tylko 14,0 proc. zdecydowałoby się na wybór produktów niższej jakości, aby zaoszczędzić na zakupie. Co czwarty przyszły inwestor wstrzymuje się natomiast z zakupem materiałów budowlanych do momentu pojawienia się promocji. Sposobem na oszczędności jest również wykonywanie części prac budowlanych samodzielnie. Podejście takie prezentuje 22,7 proc. respondentów. Wśród prac, które Polacy planujący budowę domu zamierzają przeprowadzić samodzielnie, dominują te łatwe, niewymagające specjalnych umiejętności ani sprzętu. Najczęściej jest to malowanie, układanie paneli czy płytek oraz drobne prace wykończeniowe. Jednak jest też niewielki odsetek przyszłych inwestorów, którzy planują samodzielnie zamontować okna (1,7 proc.) oraz drzwi (6,9 proc.).

Produkcja stolarki okiennej i drzwiowej w Polsce wśród firm

zatrudniających pow. 5O osób

Różnice pomiędzy wyborami klientów – inwestorów instytucjonalnych i indywidualnych – nie zmieniają się na przestrzeni ostatnich kilku lat. Stolarka dla inwestycji instytucjonalnych musi spełniać określone w projekcie wymagania techniczne, więc wybierane są drzwi i okna z najtańszej półki o określonych parametrach. Dodatkowo drzwi wybierane do inwestycji instytucjonalnych muszą być trwalsze i bardziej odporne na zużycie. Natomiast inwestorzy indywidualni są w stanie wydać nieco więcej na stolarkę, zwłaszcza w nowym budownictwie, wybierając okna i drzwi o lepszych parametrach i dokonując wyboru spośród szerokiej gamy wzorniczo-kolorystycznej. Do tej pory coraz większym zainteresowaniem cieszyły się produkty premium, o lepszych parametrach i bardziej wyrafinowane technicznie. Jednak w obliczu wysokich kosztów materiałów budowlanych trend ten może wyhamować, a inwestorzy z większym zainteresowaniem będą poszukiwać produktów ze średniej półki, „wystarczająco dobrych”, a więc spełniających wymogi w zakresie parametrów technicznych, ale niewiele ponad to. Przykładowo w ostatnich latach widoczny był trend związany z przechodzeniem na stolarkę aluminiową, a obecnie widać, że część klientów decyduje się na aluminium jedynie w przypadku stolarki balkonowej, natomiast resztę okien czy drzwi wybiera z tańszej półki. Widać również łączenie różnych materiałów, np. aluminiowa ościeżnica + stalowe skrzydło czy plastikowa ościeżnica + stalowe skrzydło. Natomiast w budownictwie remontowym istnieją pewne ograniczenia, które najczęściej skutkują montażem okien i drzwi w takich wymiarach, w jakich były wcześniej.

Trendy i prognozy

Trendy i prognozy

Przyszłość branży stolarki otworowej zależy obecnie od wielu czynników, m.in.: koniunktury gospodarczej (a zatem czy utrzyma się trend spadkowy inflacji), popytu na rynku krajowym (na który wpływ będą miały oczekiwane obniżki stóp procentowych, a także wszelkie programy wspierające zakup, budowę czy remont mieszkań/domów), popytu na rynkach zagranicznych (który stymulowany jest programami termomodernizacyjnymi, a także rozwojem konfliktu w Ukrainie i potencjalną odbudową tego regionu), sytuacji na rynku surowcowo-materiałowym. Produkcja ilościowa w 2023 r. spadła o ok. 12 proc. Spadki na rynku nowych inwestycji kompensowane są rozwojem sektora renowacji energetycznej starych budynków. Kołem napędowym jest też rozwój eksportu, również tego poza Europę, gdzie dekoniunktura budowlana okazuje się znacznie mniejsza niż w Polsce. Trzeba zaznaczyć, że to właśnie eksport odgrywa wciąż znaczącą rolę w branży stolarki budowlanej. Ponad 50 proc. wyprodukowanych okien i drzwi jest sprzedawane na rynkach zagranicznych. Od 2015 r. jesteśmy europejskim liderem eksportu, a od 2022 r. światowym liderem, wyprzedzając Chiny. W kolejnych latach bez wątpienia można spodziewać się rosnącego znaczenia eksportu dla branży stolarki budowlanej, tym bardziej że już w ostatnim roku producenci obserwowali spadki na krajowym rynku, a po latach hossy rynek deweloperski wyhamował. Firmy posiadające doświadczenie eksportowe w kolejnych latach będą dążyły zatem do zwiększania udziału eksportu w swojej sprzedaży. Liczba uruchamianych w tym okresie inwestycji będzie warunkować wielkość wzrostu w roku 2025. Kluczowa stanie się wiosna 2024 r., bowiem jeśli inwestorzy zaczną wtedy uruchamiać wstrzymywane inwestycje, koniunktura na rynku powinna zacząć się polepszać.

Wyzwania i szanse branży

Wyzwania i szanse branży

Producenci stolarki nie dostrzegają zbyt wielu ograniczeń i barier w eksporcie stolarki. Podstawowe zagrożenie upatrują oni w niewystarczającym wsparciu rządowym zakupu mieszkań, budowy domów czy termomodernizacji budynków w krajach Unii Europejskiej, bo to właśnie ten obszar jest kluczowym odbiorcą polskich okien i drzwi. Takie programy pojawiają się np. we Włoszech, Francji, w Holandii, ale brakuje ich np. w Niemczech, gdzie obserwowany jest w związku z tym okres stagnacji, co stanowi dość duży problem, bowiem to przecież Niemcy są kluczowym odbiorcą polskiej stolarki. Kolejną bolączką eksporterów okien i drzwi są koszty związane z transportem. Okna i drzwi są produktami trudnymi do przewożenia, podatnymi na uszkodzenia i nierzadko „szytymi na miarę” pod indywidualne potrzeby klienta. Są to również produkty, które wymagają obsługi posprzedażowej. Wobec tego wszelka sprzedaż na oddalone znacznie rynki, zwłaszcza pozaunijne, wiąże się z wysokimi kosztami transportu i obsługi klientów. Zatem firmy, które chcą opierać się na eksporcie, powinny pomyśleć o akwizycji firm na danych rynkach, aby w ten sposób docierać do lokalnych klientów.

Planowane wydatki z funduszy unijnych, sięgające ponad 30 mld euro do 2030 r., ogłoszone projekty inwestycyjne oraz stabilizujące się ceny materiałów budowlanych są obiecującymi sygnałami dla rozwoju polskiego sektora budowlanego w 2024 r. Dużą rolę już odgrywają programy termomodernizacyjne. W Polsce mamy do dyspozycji wiele dotacji na termomodernizację, w tym na wymianę okien i drzwi. Wsparcie finansowe na przeprowadzenie wymiany okien i drzwi w 2024 r. można uzyskać w ramach inicjatywy Czyste Powietrze, Ciepłe Mieszkanie, a także ulgi termomodernizacyjnej. Termomodernizacja budynków oparta na programach rządowych stanowi znaczący impuls rozwojowy dla sektora budowlanego, który korzystnie wpłynie na utrzymanie sprzedaży, zatrudnienie w branży i funkcjonowanie rynku materiałów budowlanych.