BUDOWNICTWO INŻYNIERYJNE

Olbrzymi potencjał inwestycyjny napędza koniunkturę

Ubiegły rok był bardzo silnym okresem dla polskiej branży inżynieryjnej – analitycy PMR oceniają, że w 2023 r. budownictwo inżynieryjne odpowiadało za 31,7 proc. udziału w strukturze rynku budowlanego. Szczególnie widoczne ożywienie pod koniec roku wynikało z domykania projektów współfinansowanych z funduszy UE (perspektywa na lata 2014–2020), które należało wykorzystać do końca 2023 r. Jak prezentują się aktualne perspektywy branży infrastrukturalnej?

Drogi – największy segment i stabilna sytuacja inwestycyjna

Budownictwo drogowe odpowiada za największą część budownictwa inżynieryjnego w Polsce – ok. 38 proc. Olbrzymi zasób środków w nowym Rządowym Programie Budowy Dróg Krajowych w połączeniu z przewidywalną i stabilną polityką GDDKiA w zakresie realizowania inwestycji sprawiają, że obecnie nie widać zagrożenia załamaniem inwestycyjnym w tej części rynku. Ogromny potencjał budownictwa drogowego warunkuje, że w kolejnych latach prace na polskich drogach nadal stanowić będą dominującą część segmentu budownictwa inżynieryjnego. W nadchodzących latach – w naszej ocenie – udział ten kształtować się będzie na poziomie ok. 34–37 proc.

Ubiegły rok wpisywał się w bardzo dobre statystyki wydatków na inwestycje drogowe realizowane przez GDDKiA. W okresie 2020–2022 ich średni poziom wynosił ok. 17,1 mld zł, a w 2023 r. GDDKiA szacuje je na ok. 15,4 mld zł – w tym 14,8 mld zł na drogach krajowych i 0,6 mld zł na obwodnicach. Co szczególnie istotne, plany na dwa kolejne lata zakładają dostrzegalne przyspieszenie inwestycji – plan wydatków GDDKiA na 2024 r. opiewa na ok. 19,5 mld zł, a w 2025 r. mają one sięgnąć łącznie aż 25,1 mld zł. Ponadto pula środków przeznaczonych na dofinansowanie inwestycji na drogach samorządowych w roku bieżącym z Rządowego Funduszu Rozwoju Dróg wynosi 4,6 mld zł.

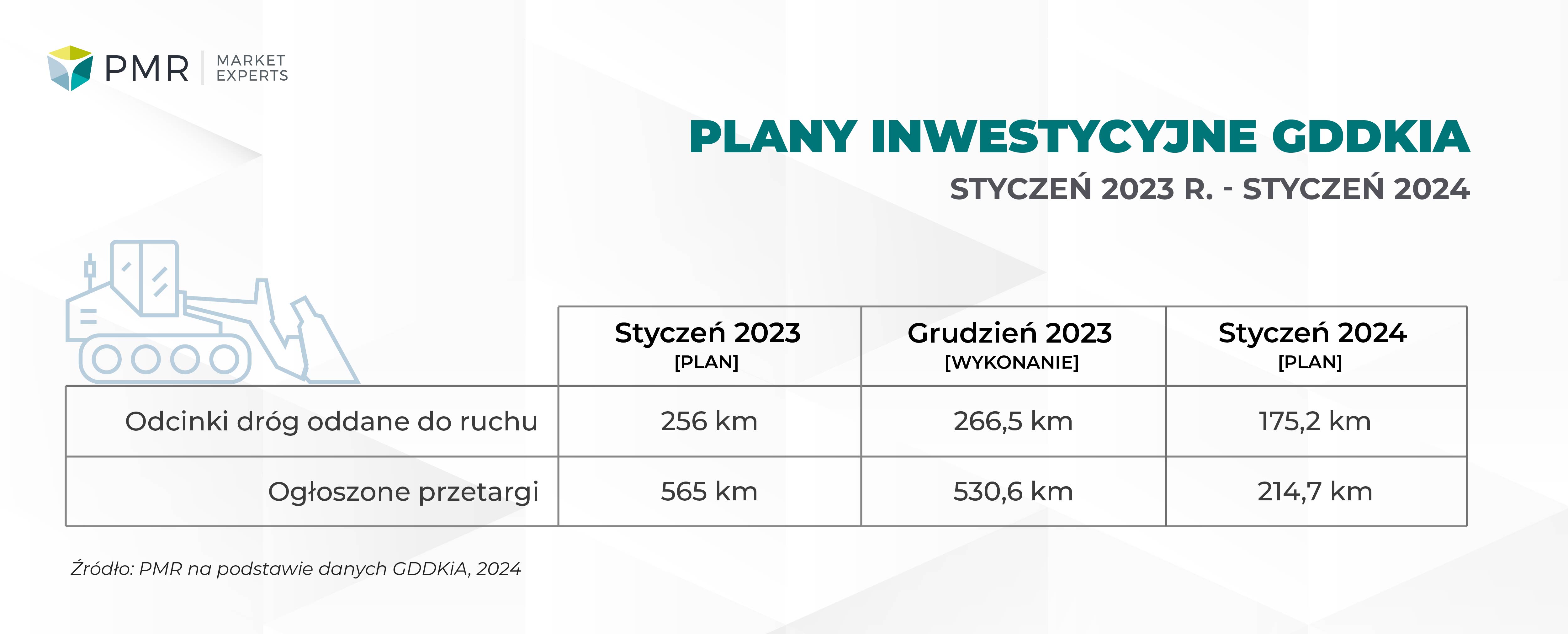

W 2023 r. GDDKiA ogłosiła przetargi dla 42 odcinków dróg krajowych o długości 530,6 km, podpisała 16 umów na zadania o łącznej długości dróg 216 km i wartości 8,6 mld zł oraz oddała do użytku 19 zadań inwestycyjnych Ventureso łącznej długości dróg 266,5 km. Rok zamknięto z toczącymi się 43 postępowaniami przetargowymi o łącznej długości dróg 507 km. Nie udało się jednak wypełnić całości planów przetargowych GDDKiA, obejmujących aż 565 km odcinków dróg, jednak w przypadku dróg oddanych do użytkowania – oddano ich więcej, niż pierwotnie planowano. W 2024 r. będziemy obserwować jednak spowolnienie w przypadku inwestycji drogowych – w planach GDDKiA na rok bieżący znajdują się przetargi na 214,7 km dróg krajowych, a do użytku ma zostać oddane 175,2 km nowych odcinków.

Czynnikiem wspierającym przekształcenie tych imponujących wolumenów w nowe drogi byłoby niewątpliwie dostosowanie limitów waloryzacji umów, adekwatnych do sytuacji rynkowej. W odpowiedzi na postulaty branży wykonawczej końcem 2023 r. wprowadzono zwiększony do 15 proc. limit waloryzacyjny. Podpisanych zostało 97 aneksów z 23 wykonawcami inwestycji drogowych. Ustalony limit jest jednak wciąż niższy niż postulowany przez branżę, która jeszcze niedawno wskazywała, że aby zrównoważyć realny wzrost cen, limit waloryzacji powinien wynosić nawet 20 proc.

Kolej – wciąż poniżej oczekiwań i potencjału inwestycyjnego

W porównaniu z budownictwem drogowym sektor budownictwa kolejowego wypada ponownie bardzo słabo. Mimo ogromnego programu inwestycyjnego rozpędza się bardzo powoli, a w 2024 r. odnotował spadek udziału w wartości rynku budownictwa inżynieryjnego o 2,6 proc. w porównaniu z rokiem poprzednim. Szacowana wartość tego segmentu w ubiegłym roku wyniosła 9,5 mld zł, a rezultat ten nadal pozostaje poniżej oczekiwań oraz potencjału inwestycyjnego. Plan wydatków inwestycyjnych PKP PLK na 2023 r. szacowany był na 17 mld zł, z czego udało się zrealizować jedynie 12,5 mld zł. Perspektywy na najbliższy rok również nie są zbyt optymistyczne – PKP PLK zakłada plan wydatków na poziomie zaledwie 11 mld zł.

Ogłoszony w sierpniu 2023 r. Krajowy Program Kolejowy do 2030 r. (z perspektywą do 2032 r.) jest formalnie aktualizacją obowiązującego dotychczas. Zgodnie z planami zawartymi w KPK 2030 planowane do realizacji są inwestycje o łącznej wartości 170 mld zł, jednak realność realizacji tych założeń budzi pewne wątpliwości, z uwagi na m.in. koszty realizacji inwestycji, które mogą okazać się ostatecznie wyższe od szacowanych kilka lat temu (analogiczna sytuacja ma miejsce w przypadku Programu Kolej Plus). Pojawiają się głosy ze strony Ministerstwa Infrastruktury o możliwej rewizji planów zawartych w obu programach. Mimo to plany inwestycji na polskiej kolei przewidziane do zrealizowania do końca dekady są imponujące. Poza wymienionymi fundusze na realizację inwestycji kolejowych przewidziane są w ramach komponentu kolejowego CPK (zakładającego budowę niemal 2000 km nowych linii kolejowych), jednak i tutaj nie można być niczego pewnym – trwający proces audytowania spółki może spowodować przesunięcia w harmonogramie realizacji oraz, przynajmniej chwilową, stagnację w realizacji planów.

Koszty realizacji inwestycji kolejowych są znacznie wyższe niż przed wybuchem wojny w Ukrainie, a branża wciąż nie doczekała się adekwatnych poziomów waloryzacji umów. Aneksowanie przez PKP PLK umów nie dość, że możliwe jest wciąż jedynie do limitu 10 proc. waloryzacji, to dodatkowo, zdaniem organizacji branżowych, ma charakter incydentalny i następuje z ogromnym opóźnieniem. Wciąż widoczna jest także dysproporcja w finansowaniu inwestycji drogowych i kolejowych – budżet KPK 2030 jest znacznie mniejszy niż RPBDK. Realizację projektów kolejowych, z uwagi na duże uzależnienie od środków unijnych, charakteryzuje cykliczność.

Branża ta w największym stopniu czekała na uruchomienie środków unijnych w ramach KPO, które umożliwiłoby realizację kilku znaczących inwestycji o wartości 11 mld zł (tyle zaplanowano na kolej). Ogłoszona w 2024 r. decyzja o odblokowaniu KPO powinna umożliwić przyśpieszenie realizacji planów związanych z modernizacją oraz rozbudową infrastruktury kolejowej, szczególnie z uwagi na fakt, że środki te powinny zostać wykorzystane już do 2026 r. Pozytywnym czynnikiem jest także to, że w obecnej perspektywie unijnej na kolej przeznaczonych może zostać więcej środków, niż miało to miejsce w poprzedniej: aż 6 mld euro w programie Fundusze Europejskie na Infrastrukturę, Klimat, Środowisko (FEnIKS) i programie Fundusze Europejskie dla Polski Wschodniej 2021–2027. Dodatkowo 3 mld euro pochodzić będzie z instrumentu „Łącząc Europę”. Bolączką branży jest wciąż brak przejściowego mechanizmu finansowania, szczególnie potrzebnego na styku perspektyw finansowych UE bądź w przypadku blokowania unijnych środków. Kolejarze domagają się gruntownej przebudowy sposobów finansowania inwestycji kolejowych, na wzór rozwiązań obowiązujących u drogowców. Pojawiają się jednak głosy o trwających pracach nad zmianami w ustawie o Funduszu Kolejowym, które miałyby rozwiązać ten problem.

Budownictwo energetyczne – najkorzystniejsze perspektywy na nadchodzące lata

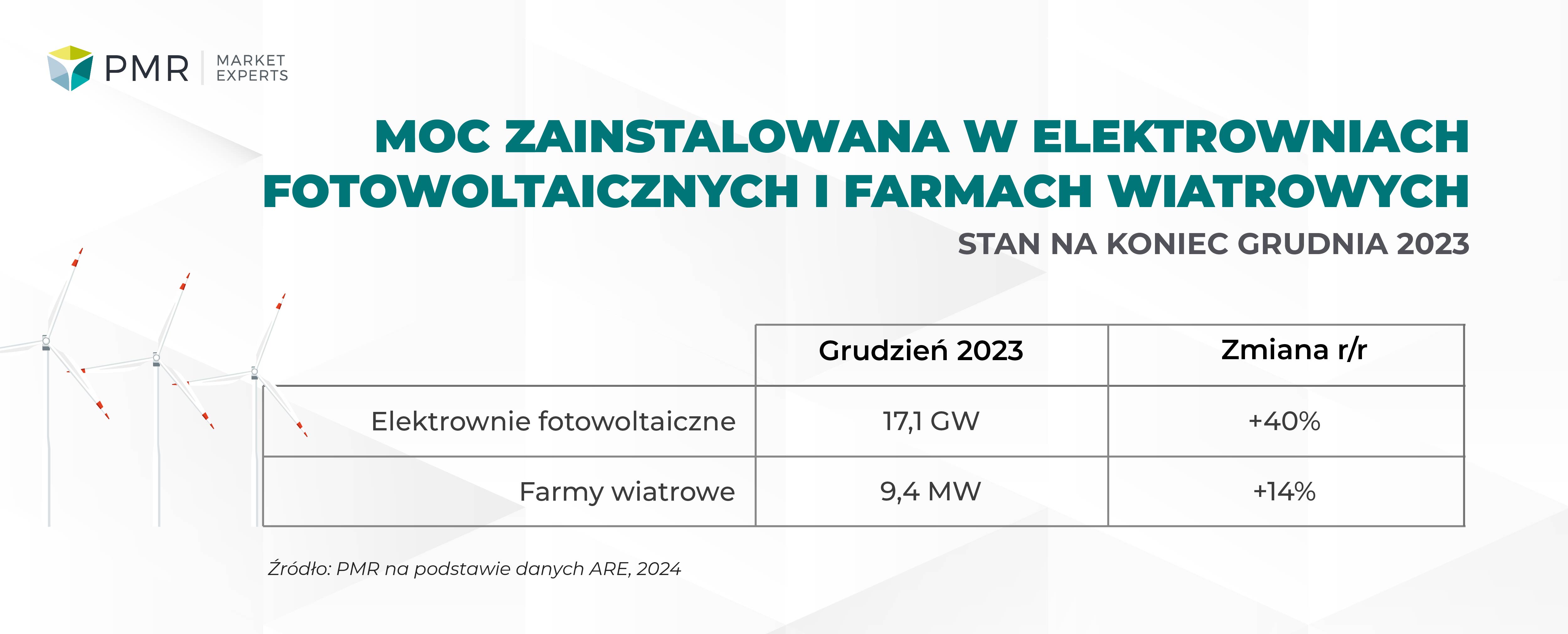

Podczas gdy drogownictwo pozostanie największą składową budownictwa inżynieryjnego, prognozy najsilniejszych wzrostów na nadchodzące lata dotyczą segmentu budownictwa energetycznego. Znaczący wzrost aktywności w tym sektorze, wynikający z konieczności transformacji energetycznej, sprawia, że inwestycje w takich obszarach jak energetyka konwencjonalna, energetyka OZE, energetyka jądrowa oraz rozwój sieci energetycznej są niezbędne i nieuchronne. Stawia to przed firmami zarówno wyzwania, jak i szansę na dynamiczny rozwój. Zgodnie z naszymi prognozami w polskim budownictwie energetycznym obserwować będziemy zdecydowaną poprawę koniunktury. Koszty transformacji energetycznej będą olbrzymie. Przebudowa sektora energetycznego wymuszona przez unijny Zielony Ład w latach 2021–2027 może kosztować – wg PEP2040 – nawet 1,6 bln zł. Mimo uchwalenia PEP2040 brakuje wciąż szczegółów dotyczących konkretnych inwestycji w branży energetycznej. Na konkrety nie czeka jednak branża OZE – już teraz dynamicznie rosną inwestycje w farmy fotowoltaiczne i wiatrowe. W grudniu 2023 r. stan mocy elektrycznej zainstalowanej w polskiej energetyce dla wszystkich rodzajów źródeł wyniósł 66,4 GW, z czego 43 proc. Stanowiły moce energetyczne zainstalowane w OZE – to wzrost aż o 27 proc. w porównaniu z grudniem 2022 r. Aby osiągnąć założone cele klimatyczne, udział OZE w miksie energetycznym będzie musiał ulec dalszemu zwiększaniu i docelowo w 2030 r. osiągnąć co najmniej 23 proc. Pomimo spadków w segmencie prosumenckim w polskim sektorze fotowoltaicznym w 2023 r. odnotowano znakomite wyniki – łączna moc zainstalowana PV osiągnęła aż 59 proc. udziału w całkowitej mocy zainstalowanej w OZE. Wzrost stymulowany był głównie poprzez instalacje komercyjne na dachach oraz nowe duże farmy fotowoltaiczne, w tym m.in. wielkoskalowe farmy, takie jak PV Przykona (200 MW), która została oddana do użytku w ubiegłym roku. Znaczący udział stanowią także farmy wiatrowe, które końcem ubiegłego roku odpowiadały za 33 proc. mocy zainstalowanej w OZE.

Zgodnie z danymi Agencji Rynku Energii końcem 2023 r. moc zainstalowana w farmach wiatrowych wzrosła jednak tylko o 14 proc. r/r. Na relatywnie nieduży i zdecydowanie mniejszy przyrost mocy w energetyce wiatrowej w porównaniu z elektrowniami fotowoltaicznymi wpłynęły z pewnością przepisy od lat blokujące rozwój tej technologii w Polsce, a na których zmianę – zgodnie z zapowiedziami rządzących – będziemy musieli jeszcze poczekać.

Podstawowym kierunkiem rozwoju OZE jest program offshore – budowy morskich farm wiatrowych. Projekt PEP2040 przewiduje, że do 2030 r. na Bałtyku powstaną farmy wiatrowe o mocy 5,9 GW, a do 2040 r. łącznie będzie to już ok. 11 GW. Do inwestycji w offshore szykuje się pokaźna grupa firm, m.in.: Polenergia, PGE, Orlen, EDPR, RWE i Tauron. Docelowo, by wybudować 11 GW mocy, na Bałtyku potrzebne będą inwestycje rzędu 140–150 mld zł. Obecnie w trakcie realizacji znajdują się już projekty o łącznej mocy ok. 8,4 GW.

Zupełnie nowym rozdziałem dla polskiej energetyki będą elektrownie atomowe. Działania związane z ich budową toczą się jednak bardzo powoli. Obecnie trwają przygotowania do budowy elektrowni w Lubiatowie (oparta na technologii amerykańskiej – Westinghouse) oraz Pątnowie (Korea Hydro & Nuclear Power). Do tego dochodzi szansa na budowę kilkudziesięciu małych reaktorów w technologii SMR. Kilka polskich firm ogłasza już swoje plany w tym zakresie, w tym m.in. Orlen (we współpracy z Synthos), KGHM oraz Respect Energy wraz z koncernem EDF.

Aby te wszystkie inwestycje mogły pracować efektywnie, konieczna jest ich integracja z polskim systemem energetycznym, a tym samym inwestycje w sieci przesyłowe. Analiza planów grup energetycznych wskazuje, że na inwestycje w dystrybucję planują one wydać łącznie ok. 130 mld zł do 2030 r. Opublikowany przez PSE plan rozwoju, obejmujący perspektywę 2025–2034, zakłada aż ok. 64 mld zł na inwestycje. Warto dodać, że planowane inwestycje PSE podwoiły się w porównaniu z planem sprzed dwóch lat.

Pozytywnym impulsem dla branży będą także odblokowane środki z KPO, w ramach którego zaplanowano 15,4 mld euro na inwestycje związane z zieloną energią i zmniejszaniem energochłonności. Nie bez znaczenia pozostaje też fakt, że Polska będzie największym beneficjentem środków unijnych w perspektywie 2021–2027 przeznaczonych na cel transformacji energetycznej (ok. 26,6 mld euro).

Prognozy rozwoju na lata 2024–2029

Przedstawione w artykule olbrzymie projekty inwestycyjne stanowią o ogromnym potencjale polskiego budownictwa inżynieryjnego w nadchodzących latach. Niezmiennie sektor inżynieryjny jest obecnie i będzie również w przyszłości głównym motorem napędowym polskiego budownictwa. Jednym z najistotniejszych czynników, które wykażą istotny wpływ na strukturę robót w budownictwie inżynieryjnym w najbliższym czasie, będzie długo wyczekiwane uruchomienie środków unijnych przeznaczonych na inwestycje infrastrukturalne.

Zgodnie z najnowszymi prognozami opracowanymi przez zespół PMR, uwzględniającymi dane z firm budowlanych zatrudniających więcej niż dziewięciu pracowników z 2023 r., przewidujemy, że rynek budownictwa inżynieryjnego, po wzroście realnym o 6,8 proc. w 2023 r., utrzyma około 0,1 proc. wzrostu realnego w 2024 r., jednak kolejne lata zapowiadają się bardziej optymistycznie, ze wzrostem na poziomie około 4–6 proc. w perspektywie do 2029 r. Bez wątpienia budownictwo inżynieryjne będzie więc kluczowym segmentem pod względem zapewnienia stabilności całego rynku budowlanego i pozostanie kluczowym obszarem dla polityki inwestycyjnej państwa.