POPYT NA CENTRA DANYCH

Rozwój e-commerce, cyfryzacja biznesu, rozwój technologii takich jak sztuczna inteligencja wpływają na wzrost zapotrzebowania i na przechowywanie oraz analizę danych, co bezpośrednio przekłada się na popyt na centra danych, usługi chmurowe i kolokacyjne.

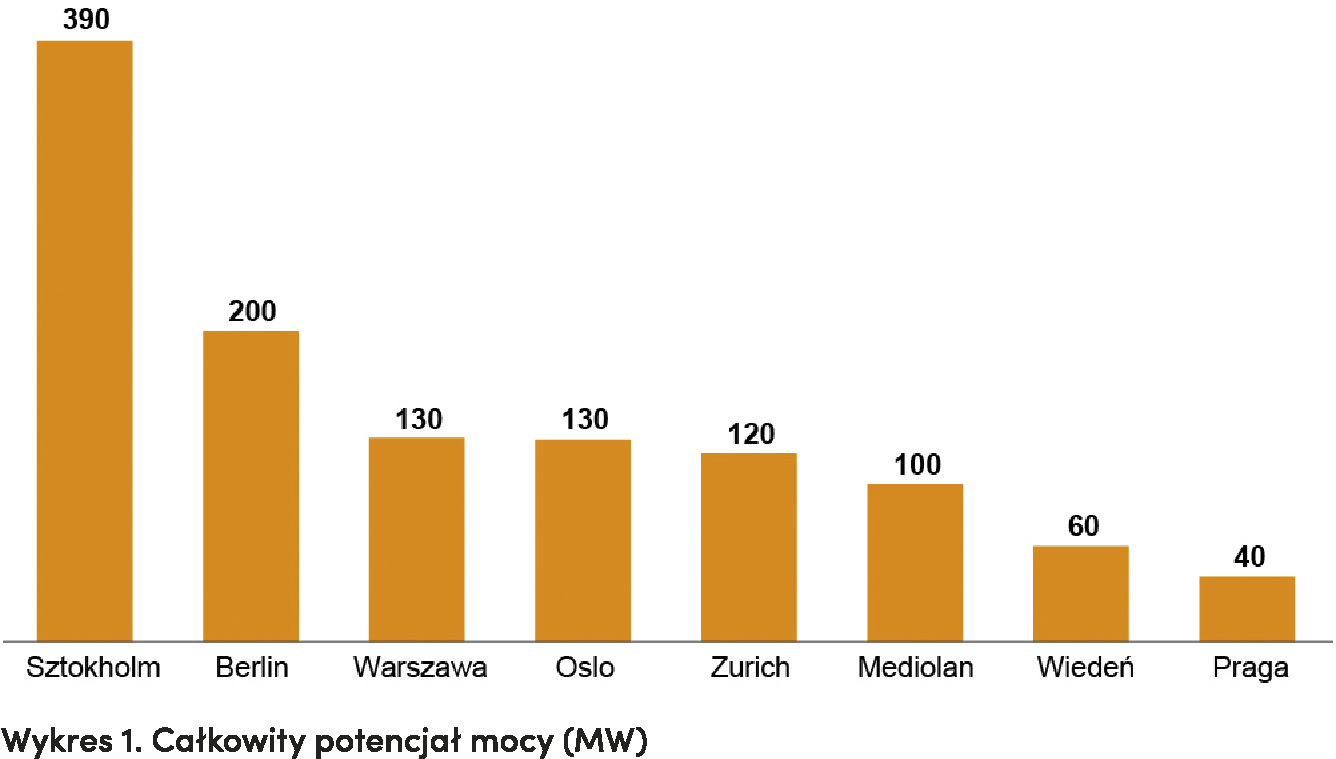

Na koniec 2022 r. w Polsce działało blisko 140 obiektów zaprojektowanych jako centra przetwarzania danych cyfrowych. Największa koncentracja tego rodzaju obiektów dotyczy Warszawy, gdzie całkowitą podaż szacuje się na 130 MW (megawatów). Polski rynek jest zdominowany przez rodzime przedsiębiorstwa, wśród których możemy wymienić firmy Beyond, Talex czy Polcom, ale obecni są na nim również najwięksi światowi gracze, np. Equinix.

Istnieje ogromna przepaść między rynkami FLAPD a resztą europejskich stolic. Frankfurt, Londyn, Amsterdam, Paryż i Dublin zdominowały Europę pod względem centrów danych. Warszawa utrzymuje silną pozycję z mocą na poziomie porównywalnym z innymi stolicami i wydaje się, że jest liderem w Europie Środkowo-Wschodniej.

Rosnące koszty budowy, ceny oraz dostępność gruntów skłaniają inwestorów do poszukiwania nowych lokalizacji dla obiektów typu data center poza rynkiem FLAPD.

Perspektywy rozwoju i wyzwania

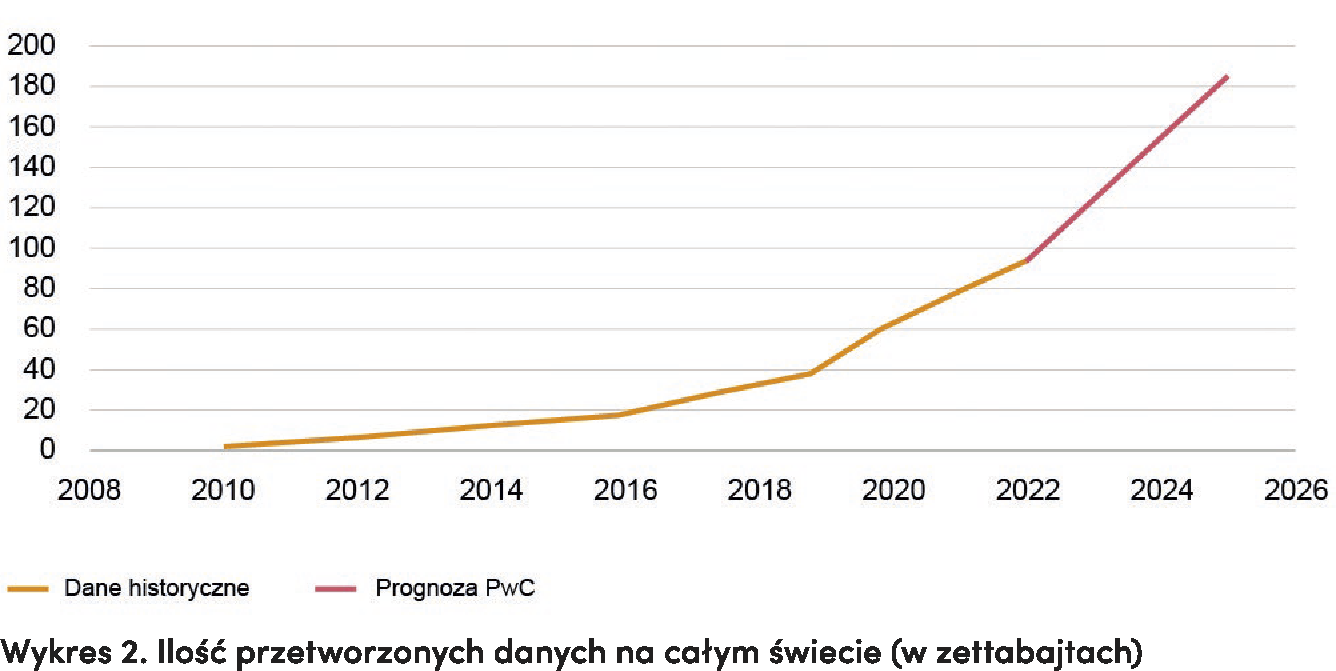

W zależności od źródeł przewiduje się, że w 2025 r. ilość danych generowanych (tj. utworzonych, przechwyconych, skopiowanych i wykorzystanych danych bądź informacji) na świecie osiągnie poziom około 175 zettabajtów1. Istnieją też analizy, które mówią oprzekroczeniu liczby 180 zettabajtów. Rozwój e-commerce, cyfryzacja biznesu, rozwój technologii takich jak sztuczna inteligencja wpływają na wzrost zapotrzebowania i na przechowywanie oraz analizę danych, co bezpośrednio przekłada się na popyt na centra danych, usługi chmurowe i kolokacyjne.

Cyfryzacja biznesu w Polsce postępuje, ale w tym obszarze jest jeszcze dużo miejsca na technologiczną transformację. W dobie big data przetwarzanie danych ma kluczowy wpływ na proces tworzenia wartości dodanej dla przedsiębiorstw. Rosnąca moc obliczeniowa i rozwój metod uczenia maszynowego wykorzystywanych do zautomatyzowanej analityki powodują, że przetwarzanie danych staje się coraz bardziej powszechne, napędzając tym samym cyfrową transformację biznesu.

Trzy zasady nieruchomości: lokalizacja, lokalizacja, lokalizacja

Jak w każdym innym segmencie rynku nieruchomości w przypadku data center kluczową rolę odgrywa lokalizacja. Centrum danych wymaga niezawodnego zasilania i szerokopasmowego dostępu do Internetu. Są to dwa podstawowe parametry pod względem dostępności do infrastruktury w danej lokalizacji.

Jednymi z kluczowych czynników w usługach cyfrowych są dostępność i niezawodność. Jesteśmy przyzwyczajeni do tego, że informacje są dostępne od ręki za jednym kliknięciem.

Prawda jest taka, że nawet przy użyciu wysokiej klasy światłowodu prędkość transferu danych spada o ok. 0,82 milisekundy na każde 100 mil. Ponadto jedną z najlepszych praktyk w zakresie redundancji jest kopiowanie danych do innej lokalizacji na tyle daleko, aby ograniczyć ryzyko związane z katastrofą naturalną dotyczącą obu lokalizacji, i wystarczająco blisko ze względu na problemy z latencją w przesyle danych. Dlatego zamiast silosowej i scentralizowanej sieci preferuje się rozproszoną geograficznie infrastrukturę cyfrową, opartą na modelu hybrydowym, który wykorzystuje technologię centrów danych, kolokacji i chmury.

Najwięcej obiektów data center jest skoncentrowanych we Frankfurcie, Londynie, Amsterdamie, Paryżu i Dublinie. Kolejny, niższy poziom pod względem skupienia tego rodzaju obiektów stanowią pozostałe europejskie stolice, a w szczególności Berlin, Reykjavik, Oslo, Zurych, Mediolan, Wiedeń, Warszawa i Praga. Naturalnie większość podaży skoncentrowana jest w stolicach, co wynika z potrzeby sprawnego dostępu do infrastruktury (zasilania i szerokopasmowego Internetu) oraz dostępności wykwalifikowanych specjalistów niezbędnych do obsługi centrów danych.

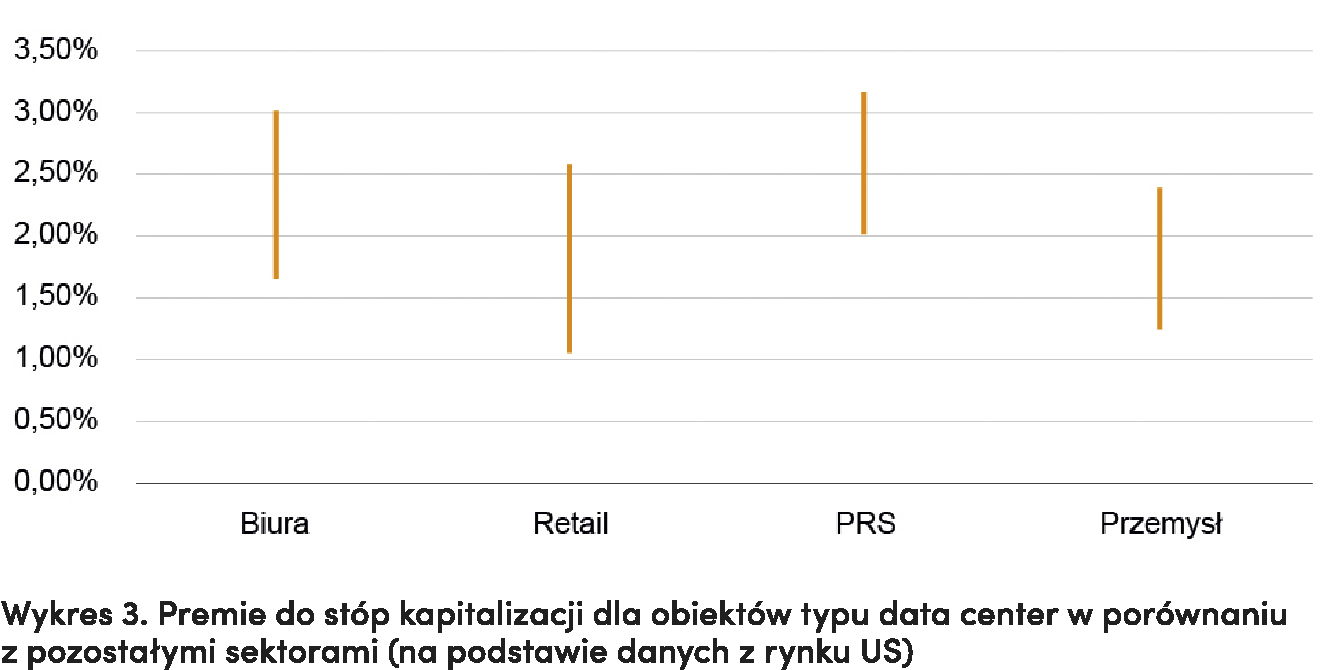

Inwestowanie

Według badania Global Data Center Investment Outlook 2022 (firma DLA Piper) zdaniem ankietowanych segment nieruchomości typu data center w Polsce jest niedowartościowany. Pomiar oczekiwanych stóp zwrotu na rynku polskim jest trudny z uwagi na znikomą aktywność transakcyjną w porównaniu z pozostałymi sektorami nieruchomości komercyjnych. Na rozwiniętych rynkach widać wyraźnie, że zwroty z inwestycji w szeroko pojęte obiekty typu data center są średnio wyższe przynajmniej o 1 p.p. w porównaniu z pozostałymi sektorami.

Czy ślad węglowy jest piętą achillesową obiektów typu hyperscale?

W kontekście realizacji polityki zeroemisyjnej CO2 pojawia się pytanie: jak pogodzić cele środowiskowe przy inwestowaniu lub budowie obiektu typu data center? Ogromne zużycie energii w połączeniu z koniecznością ciągłego chłodzenia serwerów oznacza m.in., że obiekty typu hyperscale pozostawiają znaczny ślad węglowy. Warto jednak spojrzeć na to z szerszej perspektywy. Przeniesienie zasobów cyfrowych do kolokacji lub chmury pozwala zredukować koszty operacyjne firmy poprzez zmniejszenie zużycia energii. Również inteligentne podejście do wykorzystania infrastruktury informatycznej może zredukować wymaganą ilość zasobów, a tym samym energii. Jednocześnie obiekty typu hyperscale mogą być zasilane poprzez zakup zielonej energii. Niewątpliwie ważnym aspektem rozwoju usług data center w Polsce będzie dywersyfikacja źródeł energii poprzez rozwój OZE i energetyki jądrowej. Zwiększyłoby to dostęp użytkowników do czystej energii, a także pomogłoby wzmocnić stabilność cen energii, która stanowi kluczowy element każdego biznesplanu centrum danych. Na przykład średni koszt energii obiektu w hyperscale sięga nawet do 40 proc. jego przychodów.

Podatki

Na pierwszy rzut oka może się wydawać, że inwestycje w centra danych są pod względem podatkowym stosunkowo porównywalne z inwestowaniem w inne, bardziej standardowe klasy aktywów (takie jak magazyny, biurowce czy centra handlowe). Tymczasem charakteryzują się one pewnymi specyficznymi, odrębnymi zagadnieniami podatkowymi, którym zdecydowanie warto przyjrzeć się bliżej.

Tytułem przykładu: w przypadku spółek celowych inwestujących np. magazyny czy biurowce dość oczywistym założeniem jest to, że podmioty takie wywodzą swoją wartość głównie z aktywów nieruchomych (tzn. gruntu, budynków i budowli). To z kolei powoduje m.in., że sprzedaż udziałów takich spółek może być opodatkowana podatkiem dochodowym w Polsce – o ile takiego opodatkowania nie wyłączą w praktyce przepisy właściwych umów o unikaniu podwójnego opodatkowania. Tymczasem cechą charakterystyczną centrów danych jest to, że są one wyjątkowo zaawansowane technologicznie (w porównaniu z innymi kategoriami inwestycji) i wymagają zaangażowania wysoce specjalistycznych rozwiązań, a w efekcie struktura aktywów spółek inwestujących w centra danych może też wyglądać nieco odmiennie niż w przypadku standardowych inwestycji nieruchomościowych. W konsekwencji sprzedaż udziałów spółek inwestujących w centra danych dokonywana przez zagraniczne platformy holdingowe może w ogóle nie powodować Opodatkowania CIT w Polsce. Ponadto podmioty takie mogą nie podlegać potencjalnym ograniczeniom w zakresie zaliczania do kosztów uzyskania przychodów odpisów amortyzacyjnych od wartości budynków ani też nie mieć obowiązku corocznego raportowania do władz skarbowych struktury swojej grupy kapitałowej (które to regulacje dotyczą z kolei od niedawna typowych spółek nieruchomościowych). Niemniej jednak w każdym przypadku będzie to wymagało szczegółowej weryfikacji.

Innym ciekawym zagadnieniem znajdującym bezpośrednie przełożenie na kwestie podatkowe jest też chociażby sam rodzaj umowy zawieranej przez inwestora z docelowym klientem. Warto bowiem zwrócić uwagę m.in. na to, że jednym z warunków potencjalnego opodatkowania tzw. Podatkiem minimalnym od nieruchomości komercyjnych jest to, że budynek należący do podatnika powinien być przedmiotem umowy najmu, dzierżawy lub umowy o podobnym charakterze. O ile zatem warunek ten będzie przeważnie spełniony w odniesieniu do typowych klas budynków (będących zazwyczaj przedmiotem standardowych umów najmu), nie musi tak być w każdym przypadku w odniesieniu do centrum danych. Zawsze warto jest więc przeanalizować zawieraną umowę pod kątem oceny charakteru świadczonych usług i ocenić jej skutki podatkowe (jak też potencjalnie potwierdzić je w drodze interpretacji indywidualnej). W zależności bowiem od konkluzji centrum danych może mieć – albo nie mieć – dodatkowe zobowiązania podatkowe i obowiązki raportowania.

W przypadku budowy centrum danych istotną pozycję kosztową stanowić mogą wydatki na podłączenie do sieci energetycznej (w tym z uwzględnieniem dużego zapotrzebowania odnośnie do poboru mocy). Z podatkowego punktu widzenia przydatna tu zatem będzie bliższa analiza, czy w danym przypadku koszty opłat przyłączeniowych mogłyby zostać zaliczone do wartości początkowej inwestycji (i potencjalnie podlegać ukosztowieniu poprzez odpisy amortyzacyjne), czy też powinny stanowić koszt podatkowy rozpoznawany jednorazowo w momencie poniesienia. Powyższe może mieć niewątpliwie znaczenie dla efektywności podatkowej inwestycji – szczególnie w jej początkowych latach.

1. IDC: Expect 175 zettabytes of data worldwide by 2025, grudzień 2018.