NAJEM INSTYTUCJONALNY

Najem instytucjonalny stanowi nowość na rynku mieszkaniowym w Polsce. Jego skala jest póki co niewielka. Jednak dzięki bezprecedensowym transakcjom zakupu całych budynków mieszkalnych i przejęć spółek deweloperskich, jakie zachodziły w ostatnich dwóch latach, stał się on tematem gorących dyskusji, m.in. dotyczących jego wpływu na szeroki rynek mieszkaniowy.

Zagraniczne fundusze kupujące całe budynki mieszkalne i przejmujące lokalnych deweloperów, lokalni deweloperzy rezygnujący z budowy na posiadanych przez siebie gruntach mieszkań na sprzedaż i oddający je pod budowę mieszkań na wynajem – czy to oznaki transformacji polskiego rynku mieszkaniowego w kierunku zastępowania własności lokali najmem? Czy w tym wypadku osoby zainteresowane kupnem mieszkania będą musiały liczyć się z tym, że popyt z sektora najmu instytucjonalnego spowoduje dalszy wzrost cen? Między innymi te pytania skłoniły nas do zastanowienia się nad przyszłością rynku najmu instytucjonalnego w Polsce. Nasze spostrzeżenia zawarliśmy w niedawno opublikowanym raporcie Najem instytucjonalny. Trwały trend, a nie chwilowa moda, do którego lektury serdecznie Państwa zapraszamy. W niniejszym artykule prezentujemy główne tezy naszego raportu i staramy się odpowiedzieć na pytanie o przyszłość rynku najmu instytucjonalnego w Polsce.

Najem instytucjonalny, inaczej PRS

Najem instytucjonalny, powszechnie znany jako PRS (ang. Private Rented Sector), to działalność prowadzona przez profesjonalne, wyspecjalizowane podmioty, polegająca na wynajmie mieszkań w budynkach będących ich własnością. Różni się od najmu indywidualnego przede wszystkim poziomem profesjonalizacji i skalą – pojedynczy podmiot jest właścicielem całych budynków mieszkalnych, a jego portfel może obejmować kilkadziesiąt, a nawet kilkaset tysięcy mieszkań, jak w przypadku największych europejskich operatorów, takich jak Vonovia SE czy Heimstaden. Wynajmowane budynki są projektowane z myślą o przyszłej funkcji i oprócz mieszkań o wystandaryzowanym rozkładzie mogą mieścić również powierzchnie do wspólnego użytku najemców, np. kawiarnie, przestrzenie co-workingowe czy pralnie.

Początki i ekspansja

Prawdopodobnie pierwszą transakcją zakupu całego budynku mieszkalnego w celu wynajmu dla indywidualnych najemców był zakup przez Fundusz Mieszkań na Wynajem w 2014 roku inwestycji przy ul. Saperskiej w Poznaniu. Dwa lata później budynek ze 193 mieszkaniami przy ul. Pereca 11 w Warszawie zakupiła Catella Group. Była to pierwsza transakcja na naszym rynku dokonana przez podmiot komercyjny. Następnie do gry weszli polscy deweloperzy. W 2018 roku plany budowy platformy mieszkań na wynajem w oparciu o swój bank gruntów ogłosiło Echo Investment, platforma Resi4Rent ruszyła zaś w 2019 roku wraz z uruchomieniem najmu w budynku przy ul. Rychtalskiej we Wrocławiu. Dziś Resi4Rent zarządza ponad 2400 mieszkaniami w Gdańsku, Poznaniu, Wrocławiu, Łodzi, Warszawie i planuje rozbudowę portfela do 10 000 jednostek mieszkalnych w 2025 roku.

Rodzący się rynek najmu instytucjonalnego w Polsce nie zwracał szczególnej uwagi komentatorów i mediów do czasu niespotykanych jak na polską skalę transakcji, jakich dokonały w sektorze PRS zagraniczne fundusze. Zapowiedzi wejścia dużych zagranicznych graczy z rynku PRS pojawiały się już w 2019 roku, a z początkiem 2020 roku zaczęły się materializować.

W styczniu 2020 roku TAG Immobilien ogłosił przejęcie 100% udziałów wrocławskiego dewelopera Vantage Development. Spółkę kupiono za 131 mln euro, z czego 85 mln euro przypadło na aktywa mieszkaniowe (nieruchomości biurowe zostały w ramach transakcji odsprzedane). Wraz z transakcją TAG Immobilien, posiadający 84 tysiące lokali mieszkalnych na wynajem na rynku niemieckim, zapowiedział budowę portfela 8–10 tysięcy lokali w Polsce. Swoje zaangażowanie na polskim rynku TAG potwierdził zakończoną w 2022 roku transakcją przejęcia Robyg SA za 694 mln euro.

Dużą aktywnością na polskim rynku wykazała się również wywodząca się ze Szwecji spółka Heimstaden Bostad. Firma posiada 150 000 mieszkań w całej Europie. Pod koniec 2020 roku Heimstaden podpisał z Eiffage Immobilier Polska umowę na zakup 640 lokali mieszkalnych za około 65 mln euro. Mieszkania mają zostać oddane w 2022 i 2023 roku. W styczniu 2021 roku ogłoszono zakup trzech projektów od Marvipol Development na łącznie 647 mieszkań, a w czerwcu tego samego roku poinformowano o bezprecedensowej w Polsce transakcji zakupu 2496 mieszkań w 12 projektach od Budimex Nieruchomości za bagatela 1,4 miliarda złotych. Wspomniana transakcja zbiegła się ponadto z przejęciem Budimex Nieruchomości przez Cornerstone Partners i Crestyl (czeskiego dewelopera mieszkaniowego, handlowego oraz biurowego).

Kolejnym przykładem dynamicznego wejścia na polski rynek są transakcje przeprowadzone przez NREP – duńskiego inwestora i dewelopera, aktywnego przede wszystkim na rynku mieszkaniowym oraz magazynowym. W pierwszej kolejności inwestor zakupił w Polsce portfel 130 000 m2 powierzchni magazynowej, a następnie pakiet 1000 mieszkań zlokalizowanych w Warszawie.

Lokale zostały kupione od fińskiego dewelopera YIT, którego aktywność na polskim rynku rozpoczęła się w 2016 roku.

Lista inwestorów przedstawiających swoje plany rozwoju na rynku PRS stale się rozszerza. Do opisanych podmiotów należy dodać te, które planują lub już rozpoczęły inwestycje w projekty PRS: Atrium, Aurec, Cavatinę, Develię, Hines, Kajimę, Ronsona, Murapol, Victorię Dom czy Zeitgeist.

Czynniki rozwoju PRS

Podstawowym argumentem za rozwojem PRS w Polsce jest niedostatek mieszkań. Mimo zwiększenia zasobu mieszkaniowego o 1,5 miliona nowych lokali w ostatnich 10 latach szacowana luka mieszkaniowa w dalszym ciągu wynosi około 2 miliony mieszkań. Luka ta znajduje swoje odzwierciedlenie w monitorowanym przez Eurostat przeludnieniu mieszkań. Około 37% Polaków żyje w przeludnionych mieszkaniach, podczas gdy średnia unijna wynosi około 18%.

Mimo malejącej liczby ludności ilość gospodarstw domowych w Polsce rośnie, a popyt na mieszkania w większym stopniu zależy od liczby gospodarstw (faktycznych najemców mieszkań) niż od liczby ludności. W Polsce przybywa szczególnie gospodarstw złożonych z jednej osoby dorosłej (tzw. singli), choć ciągle jest ich zdecydowanie mniej (27%) niż średnio w Unii Europejskiej (39%).

Szczególnie silna presja popytowa powstaje w dużych miastach, które przyciągają swoją ofertą edukacyjną oraz perspektywą rozwoju zawodowego. Kierunek ten przyjmują również osoby z zagranicy. Według danych Ministerstwa Rodziny i Polityki Społecznej w 2021 roku wydano łącznie prawie 3 mln różnych zezwoleń na pracę, z czego prawie 65% przypadło na pracowników z Ukrainy, a druga na liście Białoruś stanowiła niecałe 7%.

Zapoczątkowana w lutym 2022 roku rosyjska inwazja na Ukrainę wywołała falę uchodźców uciekających przed wojną do sąsiednich krajów, w tym Polski. Do końca marca 2022 roku polsko-ukraińską granicę przekroczyło około 2,4 miliona osób. Dla części Polska jest tylko przystankiem w dalszej drodze, większość jednak pozostała w naszym państwie. Niektórzy osiedlili się w zorganizowanych ośrodkach dla uchodźców, inni postanowili skorzystać z gościny, a część wynająć mieszkania na rynku. Efekt – wycofanie z rynku mieszkań, w których goszczeni są uchodźcy i jednocześnie wynajmowanie przez uchodźców mieszkań na rynku – jest już widoczny. Stawki najmu wzrosły w marcu 2022 w porównaniu z lutym 2022 od 30 do 70 procent, w zależności od miasta i rodzaju budownictwa. Najwyższy (prawie 70%) wzrost dotyczył mieszkań z wielkiej płyty w Białymstoku. Ciężko dziś przewidzieć długoterminowy wpływ na rynek najmu, jaki będzie miała wojna na Ukrainie.

Kolejny znaczący czynnik to rosnące stopy procentowe i malejąca zdolność kredytowa. Od października 2021 roku do kwietnia 2022 roku Rada Polityki Pieniężnej siedmiokrotnie podwyższała wysokość stopy referencyjnej – od 0,10% do 4,50%. Ekonomiści twierdzą jednogłośnie, że to nie koniec podwyżek. W efekcie wzrostu stóp drastycznie osłabiła się zdolność kredytowa – o około 40%. Na malejącą zdolność kredytową nakładają się rosnące ceny mieszkań – w siedmiu największych miastach ceny mieszkań wzrosły rok do roku o 9% w 2019, 12%w 2020 i blisko 17% w 2021 roku.

Posługując się przykładem Warszawy – przy średnim wynagrodzeniu brutto w sektorze przedsiębiorstw, które na koniec 2021 roku wyniosło 8 058 zł, zaciągnięcie kredytu mieszkaniowego z 10% wkładem własnym i 25letnią amortyzacją pozwalało we wrześniu 2021 roku sfinansować zakup 67metrowego mieszkania, a w połowie kwietnia 2022 roku ta sama pensja umożliwiłaby kupno tylko 36 metrów (o 46% mniej). Jednocześnie równowartość raty kredytowej z naszego przykładu pozwoliłaby na najem około 50metrowego, w pełni umeblowanego mieszkania. Efektem malejącej zdolności kredytowej i rosnących cen mieszkań jest powiększająca się grupa osób, którym ze względu na swoje zarobki nie przysługuje mieszkanie socjalne, komunalne czy rządowe dopłaty do czynszu, a jednocześnie nie stać ich na zakup mieszkania. Mogą to być osoby niemające wystarczającej zdolności kredytowej lub akumulujące kapitał na wkład własny do kredytu hipotecznego. Częściowo problem ten ma zaadresować wchodząca w maju 2022 roku ustawa o kredycie gwarantowanym, jednak ze względu na wprowadzone limity cen nie skorzysta z niej znaczna część poszukujących mieszkania w dogodnych lokalizacjach największych miast.

Do niedawna posiadanie własnego mieszkania było w Polsce postrzegane jako synonim stabilizacji i wyraz statusu majątkowego. Dziś, m.in. ze względu na większą mobilność ludzi, najem lokalu staje się coraz częściej wyborem, a nie koniecznością. Odchodzenie od własności jest zresztą widoczne nie tylko na rynku nieruchomości. Za przykład niech posłuży popularny w ostatnich latach najem samochodu. Elastyczność wynikająca z możliwości wymiany pojazdu po kilku latach użytkowania i brak konieczności martwienia się o jego utrzymanie stanowią dla wielu osób przekonywający argument za wyborem najmu.

Inną zmianą stylu życia, którą mieliśmy okazję obserwować w ostatnich latach, jest upowszechnienie się pracy zdalnej. Tu efekt może być odwrotny. Mieszkania z najmu instytucjonalnego, oferowane głównie blisko centrów biurowych dużych miast, mogą w związku z tą zmianą tracić na atrakcyjności. Póki co czynnik ten wydaje się nie odgrywać istotnej roli. Według aktualnych danych większość operatorów PRS informuje o ponad 90% wynajęciu swoich mieszkań.

Czynnikami, które nie wpływają stymulująco na rozwój rynku najmu instytucjonalnego, są ostatnie zmiany legislacji, m.in. brak możliwości amortyzacji budynków i lokali mieszkalnych, który zwiększa obciążenie podatkowe dla właścicieli PRS. Jednocześnie w mediach pojawiają się wypowiedzi polityków o pracach związanych z ograniczeniem rynku najmu instytucjonalnego, by promować zakup, a nie najem mieszkań. Warto przy tym wspomnieć, że instytucje państwowe są dużym graczem na rynku najmu instytucjonalnego – poprzez Fundusz Mieszkań na Wynajem i Fundusz Mieszkań dla Rozwoju, zarządzane przez PFR Nieruchomości. Tworzenie rządowych programów najmu wspieranego może stanowić realną konkurencję dla najmu komercyjnego.

W niniejszym artykule omówiliśmy najważniejsze czynniki wpływające na potencjał rozwoju rynku PRS, warto jednak wspomnieć, że oprócz potencjału wzrostu rynku inwestorów przyciągają do Polski atrakcyjne stopy zwrotu, wyższe niż w przypadku krajów wyżej rozwiniętych. O ile rentowność najmu mieszkania w Warszawie może wynosić około 5%, to w Monachium jest to 2%, a na bardzo ściśle uregulowanym szwedzkim rynku najmu w Sztokholmie – 1,3%. Do tego dochodzi kwestia nadwyżki kapitału szukającego produktów inwestycyjnych. W momencie wybuchu pandemii inwestorzy w dużej mierze zrezygnowali z inwestycji w centra handlowe i częściowo biura, a kapitał przepłynął w stronę magazynów oraz mieszkań (w tym mieszkań na wynajem).

Wpływ PRS i perspektywy

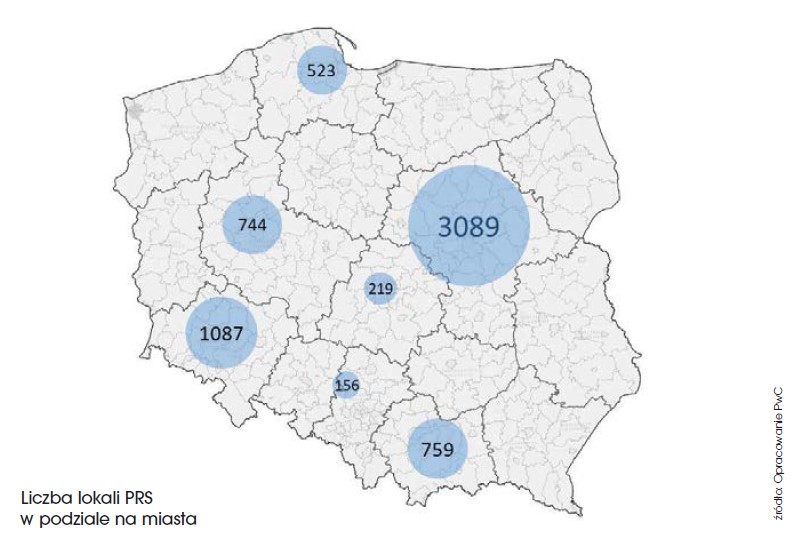

Skala najmu instytucjonalnego jest obecnie niewielka. W całym kraju wynajmowanych jest w tym sektorze około 6,5 tysiąca mieszkań, co stanowi niezauważalny ułamek zasobu mieszkaniowego siedmiu największych miast – około 0,23%. Perspektywa kolejnych lat nie przynosi w tym zakresie istotnej zmiany. Do 2026 roku jest planowana budowa około 6,5 tysiąca mieszkań PRS rocznie, to niewiele ponad 10% średniej rocznej nowej podaży mieszkań w dużych miastach. Przy takich założeniach na koniec 2026 roku wskaźnik najmu instytucjonalnego w zasobie mieszkaniowym największych miast wzrósłby do 1,64%. To zbyt mała skala, żeby istotnie wpłynąć na ceny mieszkań. Ponadto część projektów PRS jest uruchamiana na gruntach przeznaczonych pod zabudowę usługową, a więc nie tylko nie uszczuplają one oferty mieszkań na sprzedaż, ale nawet ją uzupełniają.

Kupując projekty, inwestorzy PRS kierują się rentownością planowanej inwestycji, wobec tego nie mogą kupować powyżej rynkowych cen. Z punktu widzenia dewelopera sprzedaż pakietu mieszkań do podmiotu PRS nie przynosi ponadprzeciętnej marży na sprzedaży – jest raczej sposobem na dywersyfikację lub możliwością realizacji projektów na tych gruntach ze swojego banku ziemi, które dzisiaj nie pozwalają na budowę mieszkań, a zmiana ich przeznaczenia wiązałaby się z wieloletnim procesem.

Nadchodzący rok będzie czasem wyzwań dla rynku mieszkaniowego, w tym dla sektora mieszkań na wynajem. Mają na to wpływ trzy czynniki: rosnące stopy procentowe, rosnące ceny materiałów budowlanych oraz niepewność co do skutków wojny na Ukrainie. O stopach procentowych pisaliśmy już w tym artykule. Ich dzisiejszy wysoki poziom i prognozowane w przyszłości podwyżki sugerują, że w 2022 roku możemy się spodziewać istotnego osłabienia popytu na mieszkania na sprzedaż, a deweloperzy będą ograniczać liczbę uruchamianych projektów. Inwestorzy PRS mogą upatrywać w tej sytuacji szansy na zakup projektów deweloperskich w atrakcyjnych cenach. Problemem stojącym na przeszkodzie w wykorzystaniu przez podmioty PRS luki popytowej na rynku mieszkań na sprzedaż są bardzo silne wzrosty cen materiałów budowlanych. W ciągu ostatnich 2 lat o ponad 100% wzrosła cena stali, o około 80% płyt OSB i styropianu, a energia elektryczna o bagatela 250%. Inwestorzy PRS oczekują stałej ceny nabywanych projektów. Jednocześnie nie są skłonni brać na siebie ryzyka wzrostu kosztów budowy. Takiego ryzyka nie chcą ponosić również deweloperzy. Kontraktowanie stałej ceny było przez lata praktyką w umowach podpisywanych pomiędzy deweloperami a generalnymi wykonawcami. Dziś z powodu zmienności cen materiałów budowlanych generalni wykonawcy odchodzą od stałych cen. W przypadku rynku mieszkań na sprzedaż deweloper może liczyć, że wzrost kosztu realizacji skompensuje wzrostem cen sprzedawanych mieszkań. W przypadku ustalenia z inwestorem PRS sztywnej ceny mieszkań przed rozpoczęciem ich realizacji ryzyko pozostaje po jego stronie. Ten problem będzie zapewne stanowić przedmiot trudnych i czasochłonnych negocjacji pomiędzy deweloperami a inwestorami PRS. Potrzebne jest więc wypracowanie rozwiązań, które pozwolą „podzielić się” ryzykiem kosztów wykonawstwa.

Nie sposób dzisiaj przewidzieć wyniku wojny w Ukrainie. Do tej pory polską granicę przekroczyło ponad 2,5 miliona uchodźców, ale liczba ta wciąż może ulec zmianie. Efekt napływu tak dużej liczby osób poszukujących miejsca do zamieszkania jest już widoczny – m.in. w postaci kilkudziesięcioprocentowych wzrostów stawek najmu. Choć zdecydowana większość z tych osób zapewne powróci na Ukrainę (po, miejmy nadzieję, korzystnym dla Ukrainy zakończeniu wojny), to należy spodziewać się, że przynajmniej kilkaset tysięcy może pozostać w Polsce. To sugeruje, że ceny najmu, po korekcie związanej z zakończeniem konfliktu, raczej nie wrócą do poziomu z 2021 roku.

Wysokie stopy procentowe „wypychające” nabywców mieszkań z sektora mieszkań na sprzedaż do sektora mieszkań na wynajem oraz duży napływ ludzi do miast będą powodować silną presję popytową w sektorze najmu. Jest to okazja dla inwestorów do wejścia na rynek najmu instytucjonalnego, co jednak będzie wymagało od nich sporej elastyczności, gdyż dynamicznie rosnące ceny materiałów budowlanych znacznie utrudniają określenie „sztywnej ceny” w umowie pomiędzy deweloperem a inwestorem PRS. Czas pokaże, czy 2022 będzie kolejnym rokiem dużych akwizycji w sektorze najmu instytucjonalnego, czy czasem oczekiwania na ustabilizowanie się sytuacji na rynku nieruchomości.

O autorach:

Kinga Barchoń – partnerka PwC odpowiedzialna za cały obszar nieruchomości. Ma kilkunastoletnie doświadczenie zawodowe w prowadzeniu i nadzorowaniu projektów typu due diligence oraz optymalizacji portfeli nieruchomości. Jest członkinią Association of Chartered Certified Accountants (ACCA), Association of Certified Fraud Examiners (CFE) oraz Institute of Internal Auditors (CIA). Ma również Royal Institute of Chartered Surveyors (RICS). Oprócz projektów związanych z analizą finansową nieruchomości Kinga specjalizuje się w przeglądzie finansowym księgowości transakcyjnej, analizie projekcji finansowych nieruchomości i spółek oraz warunków umów sprzedaży nieruchomości i spółek, jak również obsłudze potransakcyjnej.

Tomasz Ciesielski – Wicedyrektor Deals PwC, lider zespołu Real Estate M&A w Polsce. Ma ponad 15 lat doświadczenia w bankowości, w tym blisko 10 lat w finansowaniu projektów inwestycyjnych oraz kluczowych korporacji z sektorów Oil & Gas, Metals & Mining, Telecoms w Polsce i regionie CEE. Przez ostatnie 6 lat Tomasz specjalizował się w analizie oraz finansowaniu projektów nieruchomościowych dla kluczowych deweloperów i inwestorów na rynku polskim. Przed dołączeniem do PwC Tomasz pracował w kilku największych międzynarodowych bankach w Londynie i Warszawie.

Tomasz Kępa – Manager w zespole Real Estate M&A w Polsce. Od 10 lat związany z rynkiem nieruchomości, pracował m.in. dla jednej z największych firm doradczych na rynku nieruchomości oraz jednego z największych banków w Polsce. Specjalizuje się w ocenie i pozyskiwaniu finansowania dla projektów inwestycyjnych. Przed dołączeniem do PwC był odpowiedzialny m.in. za zarządzanie projektami inwestycyjnymi na rynku mieszkaniowym oraz handlowym na rzecz grupy indywidualnych inwestorów, pełniąc funkcję członka zarządu spółek inwestycyjnych, a od 2 lat wspiera zespół Real Estate M&A w PwC.

Zespół Real Estate M&A specjalizuje się w pośrednictwie w sprzedaży nieruchomości, pozyskiwaniu inwestorów kapitałowych czy struktur JV dla projektów nieruchomościowych oraz w poszukiwaniu finansowania projektów nieruchomościowych.